华安证券股份有限公司张志邦近期对天赐材料进行研究并发布了研究报告《业绩符合预期,静待盈利触底》,本报告对天赐材料给出买入评级,当前股价为14.35元。

天赐材料(002709)

主要观点:

事件:公司发布2024年半年报。

公司24年H1实现营收54.5亿元,同比-31.76%,主系电池材料产品的销售价格大幅下降;实现归母净利润2.375亿元,同比-81.56%,扣非后归母净利1.862亿元,同比-85.35%。

电解液上半年价格波动较平稳,磷酸铁业务有望下半年减亏。

锂离子电池材料业务24H1实现营收47.31亿元,同比-36%,毛利率为17%,同比减少13pct。分业务来看,24Q2公司电解液出货约11万吨,单位盈利维持在800元/吨,预计全年盈利水平仍较平稳。磷酸铁方面,24H1公司出货约3.3万吨仍为亏,预计随下半年量增,亏损有望收窄。

订单加速集中,产能有望快速出清。

2024年6月17日,天赐材料子公司与宁德时代签订供货协议,24-25年预计供应固体六氟磷酸锂用量为58,600吨对应数量电解液产品。当前,预计二三线厂商普遍亏损,市场份额向产能优质的公司集中,不具成本优势的尾部产能将逐步出清,天赐作为行业领军盈利有望修复。

深化一体化布局,构建核心成本优势

资源循环业务方面,公司推进参股子公司的碳酸锂产线的调试运营,打通从原矿端到高纯级碳酸锂的全链条生产流程,叠加碳酸锂期货套保业务的开展,进一步降低原材料的市场价格波动带来的影响。回收业务上,公司围绕磷酸铁锂电池回收开展,采用带电破碎+高低温处理工艺,电池黑粉回收率达到98%。

投资建议

公司规模优势和自供成本优势较为明显,下行周期仍有盈利相对优势。我们预计公司24/25/26年公司归母净利分别为6.14/15.24/20.49亿元,对应PE43x/17x/13x,维持买入评级。

风险提示

市场竞争加剧风险、市场需求不及预期风险、产能扩张不及预期风险等

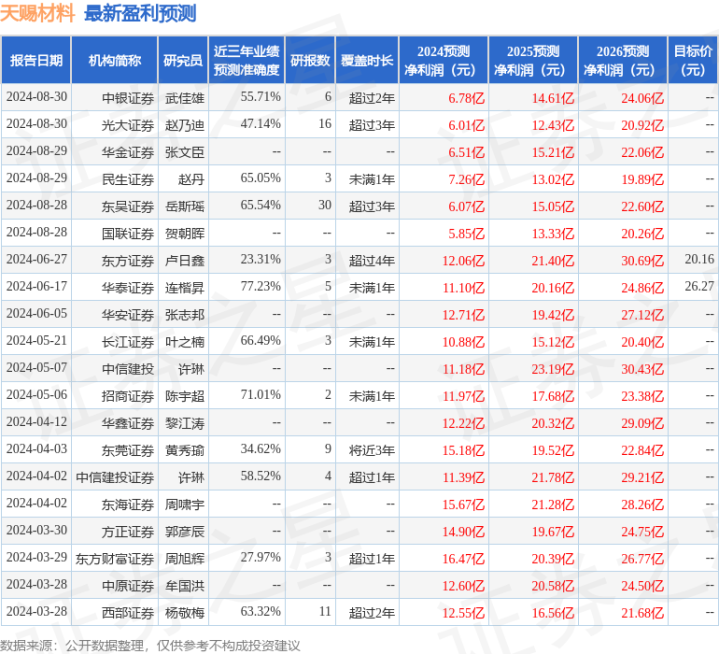

证券之星数据中心根据近三年发布的研报数据计算,华泰证券连楷昇研究员团队对该股研究较为深入,近三年预测准确度均值为77.23%,其预测2024年度归属净利润为盈利11.1亿,根据现价换算的预测PE为24.74。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级8家,增持评级5家;过去90天内机构目标均价为23.22。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。